Comment les marchés européens des véhicules d’occasion ont-ils évolué en octobre ? L’offre et la demande étaient-elles équilibrées ? Les valeurs résiduelles (VR) sont-elles restées stables ? Tom Geggus, rédacteur chez Autovista24, analyse les tendances avec des experts de toute l’Europe.

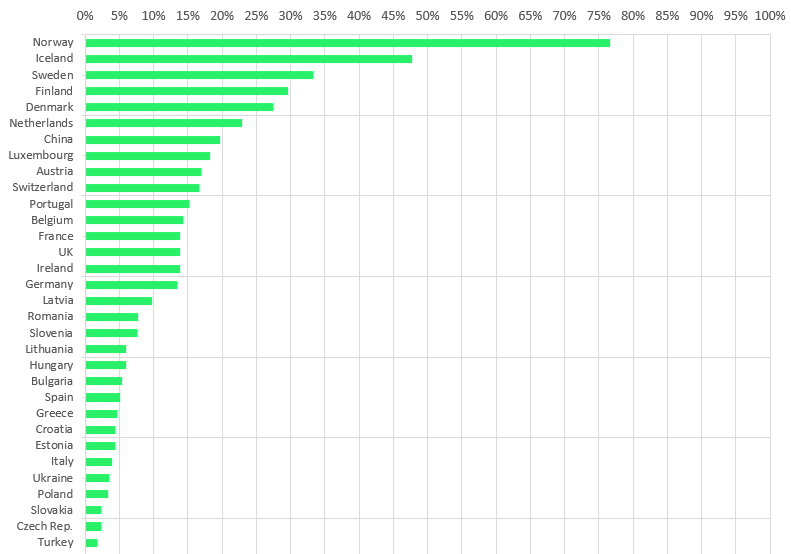

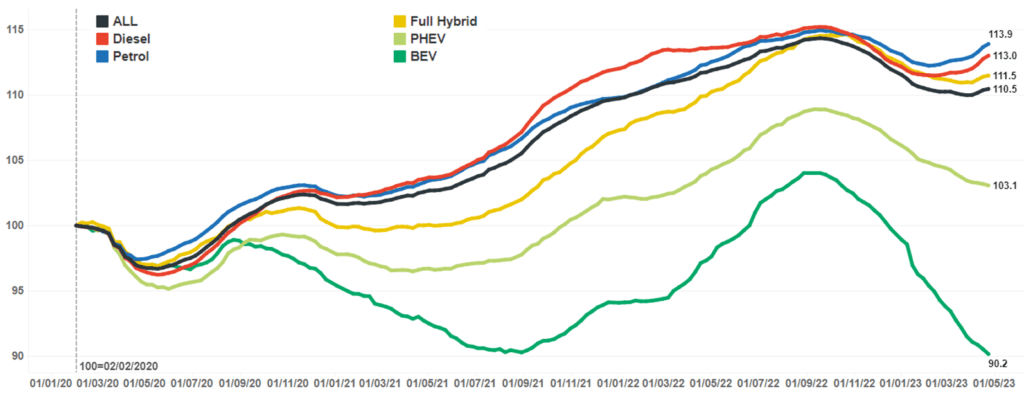

Le mois d’octobre a prolongé les principales tendances observées cette année sur les marchés européens des véhicules d’occasion. Après 36 mois et 60 000 km, les valeurs résiduelles exprimées en pourcentage du prix catalogue neuf (%VR) ont reculé dans tous les pays analysés. Cela concerne l’Autriche, la France, l’Allemagne, l’Italie, l’Espagne, la Suisse et le Royaume-Uni.

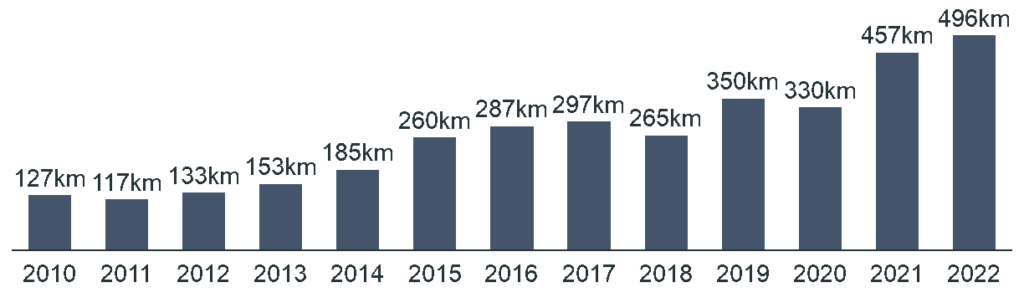

Si les baisses n’ont pas dépassé 0,4 point de pourcentage (pp) par rapport à septembre, les évolutions en glissement annuel ont été plus marquées. La Suisse a enregistré la plus forte baisse par rapport à octobre 2024, avec un recul de 4,3 pp des %VR. Toutefois, les valeurs se normalisent progressivement en Europe après la période post-Covid, marquée par une pénurie d’offre et une inflation artificielle des VR.

Comparé à octobre 2024, cinq pays ont vu l’indice de volume de l’offre active (AMVI) afficher de meilleurs résultats que l’indice de volume des ventes (SVI). Cela indique que l’offre de véhicules âgés de 24 à 48 mois a dépassé la demande sur de nombreux marchés de l’occasion. Cette tendance était moins marquée en comparant octobre 2025 à septembre 2025.

Cependant, en Autriche, en France, en Allemagne, en Italie et en Espagne, ces véhicules ont mis plus de temps à se vendre en moyenne d’un mois sur l’autre. Seules la Suisse et le Royaume-Uni ont enregistré des délais de vente légèrement plus courts, avec des améliorations marginales de 0,1 et 0,3 jour.

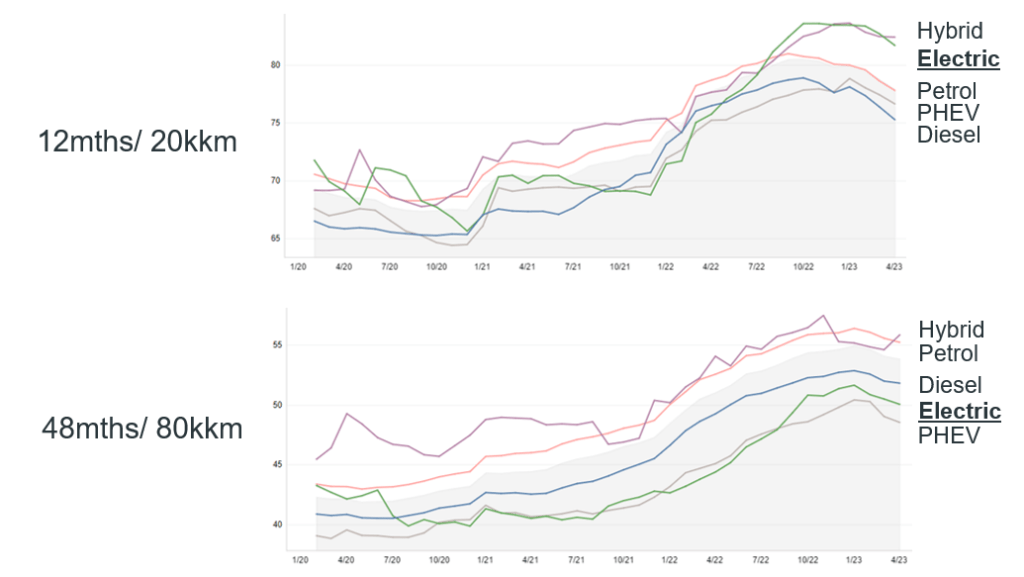

Parmi les marchés observés, la Suisse affichait la durée moyenne de stockage la plus longue, à 78,5 jours. À l’inverse, le Royaume-Uni a enregistré le délai de rotation le plus rapide, à 34,4 jours. Le pays présente une tendance spécifique, les véhicules 100 % électriques (BEV) étant ceux qui se vendent le plus rapidement. À l’inverse, les hybrides classiques (HEV) ont été les plus rapides à se vendre en Autriche, en France, en Espagne et en Suisse.

Des vents contraires persistants sur le marché autrichien

En Autriche, le SVI des voitures particulières âgées de deux à quatre ans a progressé de 5,1 % en octobre par rapport à septembre. En revanche, en glissement annuel, l’indice a reculé de 6,6 %, illustrant des difficultés persistantes sur le marché.

L’AMVI a également progressé de 5,5 % d’un mois sur l’autre. Toutefois, par rapport à octobre 2024, il était en baisse de 4,1 %, signalant une contraction continue de l’offre dans cette tranche d’âge.

« Le délai moyen de vente d’un véhicule d’occasion est resté stable en octobre, à 64,9 jours. En glissement annuel, cet indicateur s’est amélioré de 2,1 jours, ce qui suggère une légère accélération de la rotation », explique Robert Madas, directeur régional des valorisations chez Autovista Group.

Par type de motorisation, les HEV sont restés les plus rapides à se vendre, avec 57,5 jours, suivis de près par le diesel à 58 jours. Les véhicules essence ont ensuite affiché 62,2 jours, devant les hybrides rechargeables (PHEV) à 73,7 jours. Les BEV ont continué d’être les plus longs à vendre, avec 84,8 jours.

Le %VR des véhicules âgés de 36 mois et affichant 60 000 km a légèrement reculé à 47,5 % en octobre. Cela représente une baisse de 0,1 pp par rapport à septembre et de 2,5 pp sur un an. En valeur absolue, la VR trade a augmenté à 22 162,1 €, soit une hausse de 0,8 % d’un mois sur l’autre et de 3,1 % en glissement annuel.

Les HEV ont conservé la valeur la plus élevée, à 50,3 %, suivis des modèles essence à 49,8 %. Viennent ensuite les diesels à 48,4 % et les PHEV à 45,1 %. Une fois encore, les BEV affichent le %VR le plus faible, à 36,7 %.

À plus long terme, les %VR devraient rester stables en Autriche jusqu’à la fin de l’année. Les prévisions indiquent une hausse de 0,5 % d’ici fin 2025 par rapport à décembre 2024, suivie d’un recul de 0,7 % en 2026 puis de 0,6 % en 2027.

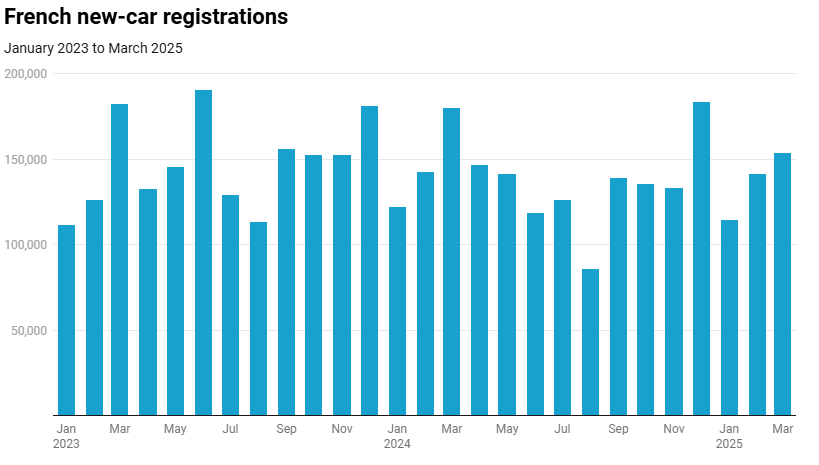

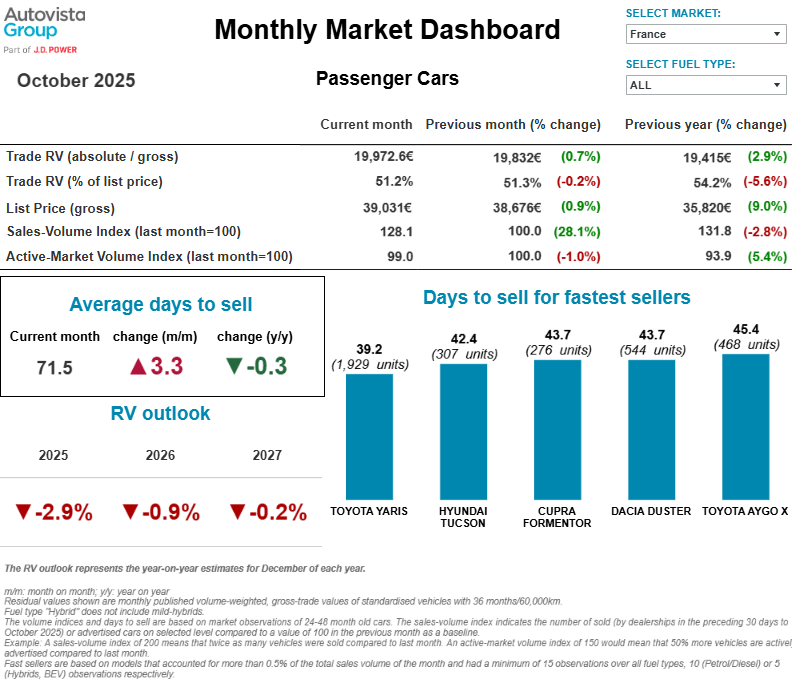

Stabilité des valeurs en France

« Les VR sont restées stables en France en octobre, avec des prix catalogue légèrement plus élevés et de très légères baisses en pourcentage », indique Ludovic Percier, analyste senior des VR pour la France chez Autovista Group.

Par rapport à septembre 2025, toutes les motorisations ont nécessité davantage de temps pour être vendues en moyenne. Le SVI a également reculé en glissement annuel, le marché de l’occasion réagissant à un contexte économique complexe.

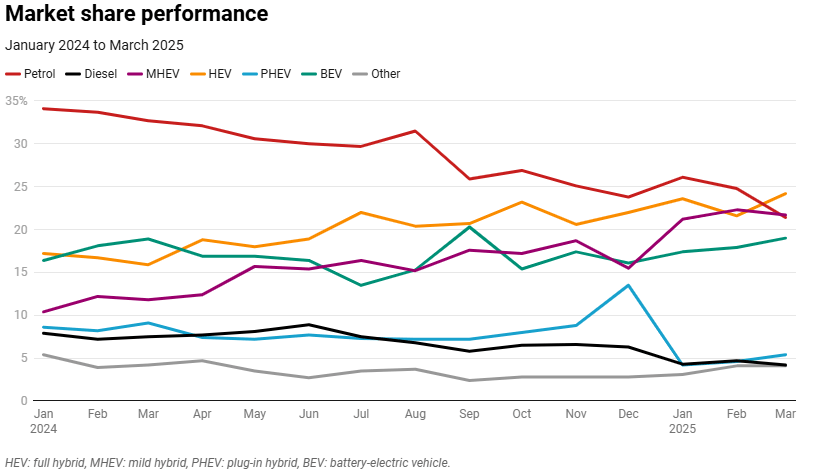

Les véhicules essence ont suivi la tendance générale du mois, tandis que les %VR du diesel ont très légèrement progressé par rapport à septembre. Ces modèles d’occasion restent demandés en France, malgré la baisse des immatriculations de véhicules thermiques neufs.

Les HEV ont une nouvelle fois été la motorisation la plus rapide à se vendre. La demande pour ces modèles d’occasion est en hausse en France, mais les constructeurs ne peuvent pas se permettre d’y appliquer des primes tarifaires trop élevées, au risque de pénaliser leurs VR.

Trois des cinq HEV les plus rapides à se vendre provenaient de Toyota, dont les RAV4, Yaris et Corolla. Les deux autres places étaient occupées par les Kia Sportage et Hyundai Tucson, ces derniers affichant le délai de vente le plus court parmi les HEV.

Les PHEV ont enregistré des résultats plus faibles, les acheteurs d’occasion n’acceptant pas leurs prix plus élevés. Avec l’augmentation de l’autonomie électrique, de nombreuses marques ont dû relever leurs prix catalogue. Les modèles offrant une autonomie électrique inférieure à 60 km ont été les plus pénalisés.

Déséquilibre entre l’offre et la demande

« L’offre et la demande restent déséquilibrées. Ces dernières années, de nombreux véhicules ont été vendus aux flottes grâce à des avantages fiscaux », ajoute Percier.

Cependant, les acheteurs particuliers ne sont pas disposés à payer des prix aussi élevés pour les PHEV. En glissement annuel, cette motorisation a vu son SVI reculer de 13,1 %. Les PHEV plus petits et plus abordables du segment C-SUV ont été les plus faciles à écouler.

Avec 35 %, les BEV affichent le plus faible taux de rétention de leur prix catalogue d’origine après 36 mois et 60 000 km, en baisse à la fois d’un mois sur l’autre et sur un an. Le BEV le plus rapide à se vendre a été le Tesla Model Y, grâce à un positionnement tarifaire très compétitif.

Les marchés du neuf et de l’occasion restent encombrés. Le marché du neuf devrait continuer à être soutenu par des avantages fiscaux renforcés pour les flottes.

Dans le même temps, les modèles thermiques sont davantage pénalisés depuis le début de l’année. Cela va accroître l’afflux de BEV sur un marché de l’occasion déjà saturé. Le leasing social ne fera qu’accentuer cette situation.

Une demande d’occasion stable en Allemagne

Après une légère hausse en septembre, la demande de véhicules d’occasion en Allemagne est restée quasiment inchangée en octobre. Le SVI n’a progressé que de 0,1 % par rapport à septembre. Cela représente néanmoins une baisse de 3,3 % en glissement annuel, signe d’une activité toujours atone par rapport à l’an dernier.

L’AMVI des voitures particulières âgées de deux à quatre ans a augmenté plus nettement, de 4,3 % d’un mois sur l’autre. Comparé à octobre 2024, l’indice était en hausse de 9,1 %, suggérant une reprise de l’offre dans cette tranche d’âge.

Le délai moyen de vente d’un véhicule d’occasion a légèrement augmenté en octobre pour atteindre 60,4 jours, soit 0,8 jour de plus qu’en septembre et 1,3 jour de plus qu’en octobre 2024.

Les PHEV ont été les plus rapides à se vendre, avec 59 jours, suivis de près par les diesels à 59,3 jours. Les HEV et les véhicules essence ont nécessité un peu plus de temps, avec 61,3 jours. Les BEV ont nettement amélioré leur rotation, quittant les concessions en 60,1 jours en moyenne.

Le %VR moyen des véhicules de 36 mois et 60 000 km a légèrement reculé à 48,3 % en octobre, soit -0,1 pp par rapport à septembre et -1,6 pp sur un an. En valeur absolue, la VR trade a atteint 21 599,9 €, en baisse de 0,8 % sur un mois mais en hausse de 3,9 % sur un an.

Les véhicules essence ont dominé le marché avec un %VR de 50 %, suivis des diesels à 49,3 % et des HEV à 48,9 %, puis des PHEV à 43,9 %. Les BEV ont de nouveau affiché le niveau de valeur le plus faible, à 36,7 %.

« Bien que les VR se soient récemment stabilisées en Allemagne, leur niveau reste nettement inférieur à celui des années précédentes et la demande demeure relativement faible », souligne Madas.

« Les VR devraient rester sous pression. D’ici fin 2025, les %VR devraient reculer de 2,6 % par rapport à décembre 2024. La pression devrait s’atténuer en 2026, avec une baisse plus modérée de 1,4 % », ajoute-t-il.

Le marché italien de l’occasion conforme à la tendance

« Le mois d’octobre a confirmé la tendance anticipée pour 2025, telle que présentée dans les perspectives de VR, à savoir une baisse annuelle de 8,5 % des %VR », souligne Marco Pasquetti, responsable du forecasting pour l’Espagne et l’Italie chez Autovista Group.

Cette baisse est significative, d’autant plus que les %VR avaient déjà reculé de 7,5 % en 2024 par rapport à l’année précédente. Il convient toutefois de rappeler qu’entre 2020 et 2023, les valeurs avaient augmenté de plus de 30 % en seulement trois ans, un phénomène sans précédent.

« Ce que nous observons actuellement ne doit pas être interprété comme une crise du marché de l’occasion, mais plutôt comme un retour progressif à un marché stable après une hausse exceptionnelle et temporaire des VR », précise Pasquetti.

Aucun signe de retournement de tendance ou de stabilisation claire n’est observé à ce stade, ce qui laisse présager la poursuite de cette baisse au cours des deux prochaines années.

Il est également à noter que le volume d’annonces actives a reculé de 11 % par rapport à l’an dernier. Cette baisse concerne les PHEV et les BEV, qui représentent encore une part de marché relativement faible, mais aussi les véhicules diesel, dont les volumes ont chuté jusqu’à 16,7 %. À l’inverse, les hybrides classiques et les modèles GPL ont enregistré des hausses respectives de 14,7 % et 56,4 %.

Globalement, le modèle le plus rapide à se vendre a été la Dacia Sandero, avec un délai moyen de 37,7 jours, soit près de la moitié de la moyenne du marché, établie à 69,8 jours. Les Audi A1, Toyota Yaris Cross, Dacia Duster et Mini Countryman ont également affiché de bonnes performances, tous vendus en moins de 50 jours.

Une demande solide en Espagne

Les bonnes performances du marché espagnol du neuf se traduisent par plusieurs mois consécutifs de hausses à deux chiffres. Bien que les immatriculations restent inférieures aux niveaux de 2019, le marché se redresse progressivement. En septembre, ce sont les canaux des particuliers et des entreprises qui ont soutenu la croissance.

Le plan MOVES III continue de stimuler les ventes de véhicules électriques (VE), incluant les BEV et les PHEV. Ces modèles rechargeables ont enregistré une croissance annuelle de 97,9 % et atteint une part de marché de 24 %. Autrement dit, près d’un véhicule neuf sur quatre vendu en septembre était électrique.

« Le marché de l’occasion est également en bonne santé, avec des ventes en hausse de 5,2 % en glissement annuel entre janvier et septembre », commente Ana Azofra, directrice des valorisations et des analyses pour l’Espagne chez Autovista Group.

La demande est solide et durable, avec une hausse significative des transactions de BEV et de PHEV, selon GANVAM. En outre, le canal professionnel est plus dynamique et les prix sont plus stables que dans d’autres marchés européens.

Les valeurs de transaction moyennes n’ont enregistré qu’un léger ajustement négatif en octobre, en baisse de 0,7 % par rapport à septembre. Cette évolution s’explique par la présence accrue des VE dans le mix de ventes de l’occasion, ces derniers affichant généralement des performances de valeur plus faibles.

Globalement, la situation est stable pour les modèles thermiques et favorable aux HEV, qui dominent le classement des véhicules les plus rapides à se vendre. La Toyota Yaris Cross arrive en tête avec un délai de rotation de 27,2 jours, soit 40,5 jours de moins que la moyenne du marché.

Stabilité du marché de l’occasion en Suisse

« Après un fort rebond en septembre, la demande de véhicules d’occasion en Suisse s’est stabilisée en octobre », indique Madas. « Le SVI a légèrement reculé de 0,5 % d’un mois sur l’autre, tout en progressant de 1,5 % sur un an. »

L’AMVI a augmenté de 1,5 % par rapport à septembre, mais restait inférieur de 8,4 % à son niveau d’octobre 2024, ce qui témoigne d’une offre tendue dans cette tranche d’âge.

Le %VR moyen d’un véhicule de 36 mois et 60 000 km est resté relativement stable à 42,7 %. Il n’a reculé que de 0,1 pp par rapport à septembre, mais affiche une baisse marquée de 4,3 pp sur un an.

Les HEV ont de loin conservé le plus de valeur en octobre, avec 47,5 %. Ils sont suivis par les véhicules essence à 44 %, les diesels à 42,4 % et les PHEV à 40,5 %. Les BEV continuent d’être la motorisation la moins performante, ne conservant que 36,1 % de leur prix catalogue initial.

Le délai moyen de vente d’un véhicule d’occasion s’est établi à 78,5 jours en octobre, un niveau quasi inchangé par rapport à septembre, mais inférieur de 5,5 jours à celui d’octobre 2024.

Les HEV ont de nouveau été les plus rapides à se vendre, avec 69 jours. Ils sont suivis des diesels et des modèles essence à 76,2 jours, puis des PHEV à 85,7 jours. Les BEV ont nettement progressé, avec un délai moyen de 85,8 jours.

Les %VR devraient continuer de reculer dans les années à venir, mais à un rythme plus modéré. D’ici fin 2025, ils devraient baisser de 7 % par rapport à décembre 2024, avant une diminution annuelle plus limitée de 1,7 % en 2026.

Résilience du marché britannique

Le marché britannique de l’occasion a présenté un tableau contrasté en octobre. Malgré l’augmentation saisonnière de l’offre de véhicules de gros après le changement de plaques de septembre, les valeurs sont restées globalement stables.

« Les valeurs moyennes ont légèrement reculé de 0,1 pp pour s’établir à 48,9 % du prix neuf d’origine, ce qui témoigne de la résilience du marché face à l’augmentation des stocks », explique Jayson Whittington, directeur régional des valorisations pour le Royaume-Uni chez Autovista Group.

L’AMVI a révélé une hausse notable de 13,6 % de la disponibilité des véhicules d’occasion sur les parcs des concessionnaires par rapport à septembre, offrant davantage de choix aux consommateurs. Toutefois, cela ne s’est pas traduit par de meilleures performances commerciales.

Selon le SVI, les ventes au détail ont reculé de 4,5 % d’un mois sur l’autre en octobre, suggérant que l’augmentation de l’offre a dépassé la demande.

La rotation des stocks est restée stable, les distributeurs mettant en moyenne 34,3 jours pour vendre un véhicule d’occasion. Ce délai est légèrement inférieur à celui du mois précédent et quasiment identique à celui observé un an plus tôt.

Les performances ont fortement varié selon les motorisations. Les diesels, les HEV et les véhicules essence ont tous surperformé la moyenne globale des %VR, conservant respectivement 52,2 %, 52 % et 50,1 % de leur valeur. À l’inverse, les PHEV et les BEV ont été à la traîne, ne conservant que 47,3 % et 34,4 % de leur prix neuf d’origine.

Malgré leurs %VR plus faibles, les BEV ont continué à bien se vendre. Ils ont été la motorisation la plus rapide à écouler en octobre, avec un délai moyen de seulement 30,1 jours, soit deux jours de moins qu’en septembre. Cela suggère que, malgré une pression persistante sur les valeurs, l’appétit des consommateurs pour les véhicules 100 % électriques reste fort, en particulier lorsque les prix sont alignés sur les attentes du marché.

Ce contenu vous est présenté par Autovista24.

Please note that this article is an AI-created translation of an original article published in English on Autovista24. In the event of any discrepancy or inconsistency between the translation and the English version, the English version always prevails.

Fermer

Fermer