Les marques automobiles chinoises ciblent l’Europe dans le cadre de l’expansion de leurs activités. Christof Engelskirchen, Ph. D., économiste en chef chez Autovista Group, examine quelles sont, parmi ces nouvelles marques, celles qui vont entrer en concurrence avec les marques déjà établies.

De nombreuses entreprises se demandent quelles sont les nouvelles marques automobiles prometteuses. Il est pratiquement impossible de se prononcer avec certitude, mais on constate que certaines stratégies ont porté leurs fruits jusqu’à présent. Cela peut aider à guider la réflexion sur les marques émergentes (principalement chinoises) qui ont le plus de chances de percer en Europe.

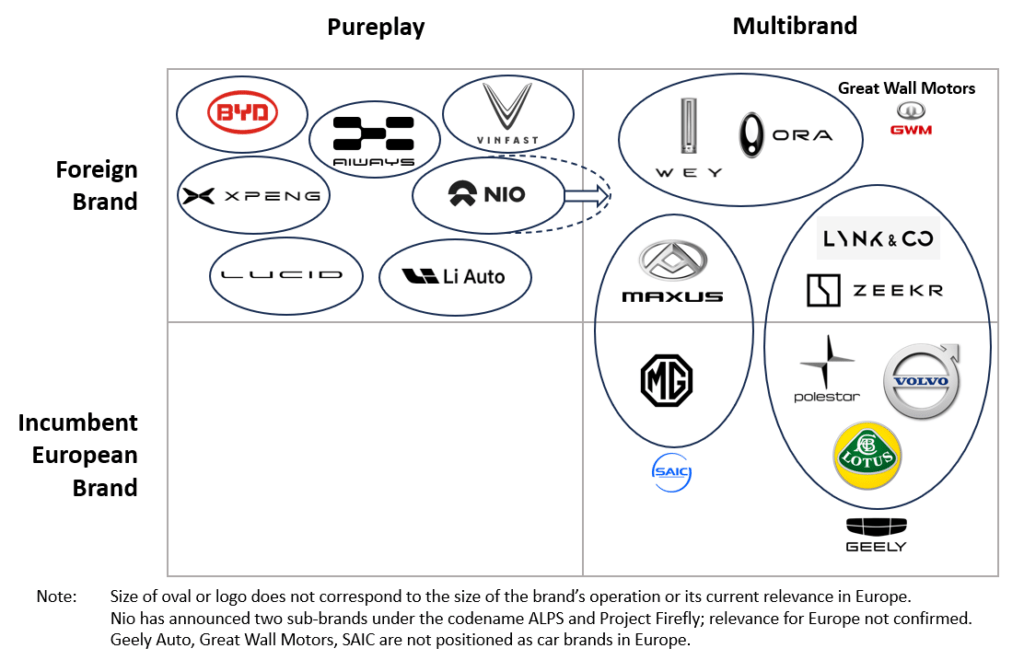

Approche masquée contre « pure players »

Les nouvelles marques automobiles qui cherchent à s’implanter en Europe suivent des règles différentes lorsqu’elles font leur entrée sur le marché. Par exemple, le plus grand constructeur de véhicules électriques (VE) au monde, BYD, poursuit une stratégie de marque étrangère « pure player ».

Basée à Shenzen, en Chine, la société a d’abord lancé le SUV compact Atto 3 et se concentre désormais sur le lancement de la Seal (une berline de taille moyenne à la silhouette racée). La Dolphin viendra plus tard, avec pour objectif de concurrencer la Volkswagen (VW) ID.3.

Le constructeur automobile semble avoir tiré les leçons des erreurs commises par d’autres entreprises qui ont tenté, sans succès, de percer sur le marché automobile européen. BYD s’est concentré, dès le début, sur la mise en place d’un solide réseau de concessionnaires en Suède et en Allemagne.

Le constructeur bénéficie du soutien du groupe Hedin et des concessionnaires allemands ouverts à de nouvelles activités. Cela n’est pas surprenant, compte tenu des ambitions de nombreux équipementiers de passer au modèle d’agence.

Stratégies de marque des constructeurs pour pénétrer le marché européen

Parmi les exemples de réussite en matière de stratégie pure player, citons Tesla, Hyundai et Kia, qui ont fait leur entrée en Europe voilà plus d’une décennie. Ce sont ces modèles que des équipementiers comme Aiways, Li Auto, Lucid, Nio, Vinfast et Xpeng auront étudiés en profondeur avant de prendre la décision de s’implanter en Europe.

La méthode multimarques

Great Wall Motors a choisi deux de ses marques, Wey et Ora, pour ouvrir la voie à une stratégie multimarques. Le constructeur s’est associé au plus grand groupe de concessionnaires d’Europe, Emil Frey, pour les deux marques. Ora travaillera également avec des concessionnaires indépendants.

Ora cible le marché de masse axé sur le lifestyle avec des modèles tels que la Funky Cat. La marque utilise des spots télévisés, des essais de conduite de 24 heures et des mensualités de leasing à partir de 149 euros, avec le soutien de Santander Consumer Leasing. En s’appuyant sur plusieurs partenaires et en mettant en place des formules d’abonnement, l’entreprise a maximisé ses chances.

Wey vise une position de « marque de SUV premium » et a même qualifié les niveaux de finition de son modèle Coffee 01 de « Premium » et « Luxury ». Avec un prix inférieur à 60 000 euros, le véhicule hybride rechargeable (VHR) constitue une offre attrayante. Il peut assurer une autonomie de 146 km (WLTP) et dispose d’un affichage tête haute en réalité augmentée, d’une reconnaissance faciale, de commandes gestuelles et des dimensions d’un SUV du segment E.

SAIC Motor a aussi choisi deux marques pour tâter le terrain en Europe. La première est la marque chinoise Maxus, qui propose des véhicules utilitaires légers (VUL) entièrement électriques. Il s’agit des eDeliver 9 et eDeliver 3, ainsi que du Deliver 9 à moteur diesel. Un van et un pick-up ont récemment rejoint le portefeuille de la marque.

Avec MG, SAIC a choisi d’acheter une marque automobile européenne bien établie et de la relancer. Elle propose à ce jour cinq modèles, du véhicule bicorps au SUV du segment D. Avec 435 km d’autonomie (WLTP), la MG4 la plus vendue coûte autour de 32 000 euros, avec une entrée à 199 euros par mois pour les options de leasing, soutenues par Arval. Une version à autonomie renforcée, capable de parcourir 520 km en une seule charge (WLTP), a été annoncée.

Geely est le constructeur qui connaît le plus grand succès en Europe et ce grâce une approche en partie masquée, parallèlement au rachat de Volvo. Le risque d’inertie semble toutefois évité grâce à la décision de Geely de positionner Polestar comme une marque de performance électrique avec un attrait de start-up.

Polestar partage des plateformes et des réseaux de concessionnaires avec Volvo, tout en s’appuyant sur des partenariats. Geely s’appuie sur une autre marque européenne, Lotus, qui se positionne comme une offre plus haut de gamme et plus sportive, représentant un segment de niche. Geely s’apprête également à débarquer en Europe avec deux marques chinoises, d’abord avec Lynk&Co et ensuite avec Zeekr.

Le verdict est que même s’il n’y a pas de bonne ou de mauvaise approche pour pénétrer le marché européen, les risques encourus diffèrent.

À court terme, l’approche masquée consistant à tirer parti des marques européennes en place pour percer présente des avantages. Elle est rapide, pragmatique, et permet d’éviter les difficultés et les risques liés à l’élaboration d’un positionnement de marque en partant de zéro.

Dans le cas des équipementiers chinois, cette approche peut permettre de ménager les susceptibilités politiques, qui peuvent entraver le lancement d’une marque sur un marché. Si cela fonctionne, la possibilité qu’une marque destinée à l’Europe soit introduite dans d’autres régions du monde existe, plutôt que l’inverse.

La plupart des nouveaux entrants choisissent de concurrencer une marque non implantée en Europe. Pour cela, il faut s’engager dans le processus complexe de construction d’une nouvelle expérience de marque sur un marché déjà très rempli.

À moyen terme, si elle est couronnée de succès, cette stratégie permet davantage d’évolutivité et de dynamisme. Toutefois, elle comporte des risques importants et il est peu probable que toutes les marques étrangères soient victorieuses. Par ailleurs, le lancement simultané de plusieurs marques risque de diluer les efforts.

Centrage sur le client européen

Dans le passé, les marques ont eu du mal à s’imposer en Europe car elles ne ciblaient pas suffisamment le client européen au niveau de la conception et de la spécification des produits. Par exemple, Lexus, Infiniti et Chrysler n’ont pas réussi à susciter l’enthousiasme de clients européens versatiles alors qu’elles avaient su conquérir d’autres marchés.

Les marchés européens représentent un défi pour les nouveaux arrivants, et ce pour plusieurs raisons. Premièrement, les marques européennes haut de gamme qui ont réussi se répartissent le marché à marge élevée ; deuxièmement, il existe de nombreuses marques européennes fortes ; troisièmement, le marché a des spécificités concernant la carrosserie, le style d’équipement et les préférences en matière de marques.

Pendant longtemps, les véhicules haut de gamme se sont heurtés à un obstacle lorsqu’il s’agissait de se lancer dans le segment D et les segments supérieurs. En effet, ces segments étaient dominés par les marques européennes haut de gamme et quasi haut de gamme.

Tesla fut la première marque mondiale à franchir cet obstacle, ce qui a déstabilisé le secteur et peut-être même facilité la tâche de ses successeurs. Toutefois, le rôle d’Elon Musk dans cette réussite ne doit pas être sous-estimé. Il pourrait s’avérer impossible de copier l’approche de la marque et d’obtenir un tel succès.

Hyundai Motor Company propose un modèle potentiellement meilleur pour réussir en Europe. Le constructeur automobile a tiré les leçons du lancement de la i40. La version initiale a été victime des obstacles au lancement du segment D et n’a pas su trouver d’autres voies pour séduire les clients européens.

Suite à cet échec, le groupe automobile a commencé à privilégier une approche européenne fondée sur la conception, la spécification des produits et la prise de décision. Cela a permis au groupe de connaître un énorme succès dans les segments de véhicules grand public, sans parler de toute sa gamme de SUV. Cela a constitué une base solide pour pénétrer le segment haut de gamme, avec notamment la promotion de la marque de performance « N » et le lancement de nouvelles marques telles que Ioniq et Genesis.

Le verdict ? Aujourd’hui et dans les années à venir, l’Europe privilégiera :

- les petites voitures ou les voitures à petit budget qui offrent un excellent rapport qualité-prix ;

- les véhicules électriques destinés au marché de masse ;

- un design attrayant pour les Européens ;

- les SUV et les crossovers ;

- la supériorité technologique en matière de systèmes d’infodivertissement et de groupes motopropulseurs électriques.

Une forte orientation européenne

Un réseau solide et un parcours utilisateur numérique vont de pair. Il est peu probable qu’un équipementier puisse prétendre le contraire. Les tentatives de vente de véhicules sans un réseau bien implanté en Europe sont restées des niches ou ont complètement échoué.

Même le parcours client le plus basé sur le numérique est facilité par une approche omnicanale qui permet aux clients de passer d’une expérience en ligne à une expérience hors ligne. Il existe des points de contact importants pour un client, qui peuvent être enrichis par l’expérience hors ligne, de l’inspection du véhicule aux essais routiers, puis de la remise du véhicule à l’entretien. Ces éléments font partie de l’expérience de marque et s’avèrent précieux pour les acheteurs.

Le modèle d’agence peut modifier le rôle et l’intérêt de certains concessionnaires dans la chaîne de valeur, mais il ne remet pas en cause la nécessité d’avoir un réseau solide. En outre, le modèle d’agence est encore en « mode bêta » et n’a pas encore fait ses preuves.

Aussi, les marques chinoises contribuent à relancer des modèles de concessionnaires traditionnels, avec de petits points de vente indépendants et de grands groupes de concessionnaires. Le modèle de concession traditionnel présente des avantages par rapport au modèle d’agence, en particulier lorsqu’il s’agit de favoriser les enregistrements.

Le verdict est que les nouvelles marques cherchant à s’établir en Europe auront besoin :

- d’un solide réseau paneuropéen de ventes et de services (qui peut être construit pays par pays) ;

- d’adopter une approche omnicanale pour vendre les véhicules ;

- de marques qui ont réussi pour établir des partenariats avec des sociétés de location et de crédit-bail (et d’autres sociétés de mobilité) afin d’optimiser rapidement les points de contact avec les consommateurs ;

- d’équilibrer la prise de décision centralisée avec la prise de décision européenne et nationale. Bien que cela représente un défi majeur, les compétences qui en résultent permettent le centrage sur l’Europe.

Échelle et crédibilité

Si l’on considère que les VE, qui englobent les VHR et les véhicules électriques à batterie (BEV), continueront d’occuper le premier plan au cours des 20 prochaines années, certains nouveaux venus sur le marché européen font déjà de l’ombre aux marques en place sur leur marché national.

BYD, par exemple, a vendu plus de 1,2 million de VE en Chine au cours du premier semestre 2023, soit bien plus que Tesla (environ 300 000). Geely Auto (170 000 véhicules) se classe devant VW (90 000 unités), tandis que Great Wall Motors (82 000 véhicules) devance Nio, SAIC, Mercedes-Benz, Toyota et Stellantis.

Le verdict est que plusieurs nouveaux entrants en Europe sont des constructeurs automobiles largement reconnus et bien rodés, avec des dizaines d’années d’expérience. La taille et l’authenticité de leur marché d’origine devraient présager de leur capacité à attirer les clients européens.

Du point de vue de la technologie, du produit et de la proposition de valeur, l'Europe a des lacunes que de nouvelles marques sont impatientes de combler. Les premières évaluations des produits semblent prometteuses. Il existe une demande en Europe pour des véhicules électriques abordables et compatibles avec le marché de masse. Même les véhicules hybrides rechargeables (VHR) pourraient bénéficier d'un second souffle grâce à des autonomies électriques fiables, plus élevées et réelles, supérieures à 150 km.

Du point de vue du nouvel acteur, la rapidité est essentielle. Aujourd'hui, ces entreprises sont pour la plupart en concurrence pour le même client. Les défis en matière d'approvisionnement jouent également en faveur des nouveaux arrivants. La plupart choisissent d'établir une marque étrangère en Europe, ce qui constitue une bonne stratégie. L'un des principaux défis consiste à enrichir le processus décisionnel mondial d'une réflexion centrée sur l'Europe afin de s'assurer que la marque atteint son plein potentiel.

Ce contenu vous est présenté par Autovista24.

Veuillez noter que cet article est une traduction d’un article original publié en anglais sur Autovista24 et il peut donc contenir des fautes de grammaire mineures. En cas de divergence ou d’incohérence entre la traduction et la version anglaise, la version anglaise prévaut toujours.

Fermer

Fermer